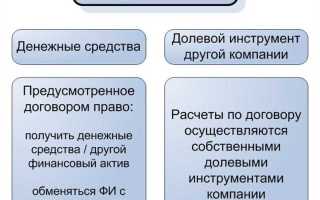

Финансовые активы – это инструменты, которые дают право на получение денежных потоков или возможность их генерировать в будущем. Они играют ключевую роль в структуре капитала организаций и в управлении личными финансами. К числу таких активов относятся не только привычные ценные бумаги, но и более широкие категории: банковские вклады, дебиторская задолженность, доли в уставном капитале и производные финансовые инструменты.

Например, акции представляют собой долю в компании и дают право на часть её прибыли в виде дивидендов. Облигации – это долговые обязательства, по которым инвестор получает доход в виде фиксированных процентов. Депозиты в банках также классифицируются как финансовые активы, поскольку они обеспечивают стабильный процентный доход при минимальном риске.

Важно учитывать ликвидность, срочность и степень риска каждого актива. Высоколиквидные активы, такие как средства на расчетном счете, обеспечивают быструю доступность капитала. Напротив, долгосрочные финансовые вложения требуют анализа окупаемости и надёжности контрагента. Для эффективного управления необходимо оценивать финансовые активы по их рыночной стоимости и учитывать возможные колебания курса или инфляционные риски.

Определение состава и структуры финансовых активов необходимо как для корпоративной отчетности, так и для частных инвестиционных решений. Регулярный пересмотр портфеля активов позволяет минимизировать потери и увеличить доходность, особенно в условиях нестабильной экономической среды.

Разновидности финансовых активов: ценные бумаги, депозиты, деривативы

Ценные бумаги – одна из наиболее ликвидных и распространённых форм финансовых активов. К ним относятся акции, облигации и паи инвестиционных фондов. Акции предоставляют право на долю в капитале компании и получение дивидендов. Облигации фиксируют долговые обязательства эмитента перед инвестором и используются для получения стабильного дохода в виде купонных выплат. Паевые фонды позволяют частным инвесторам диверсифицировать вложения без необходимости самостоятельного управления портфелем.

Банковские депозиты относятся к низкорисковым финансовым активам. В условиях стабильной банковской системы они обеспечивают сохранность капитала и доход в виде процентных начислений. Ключевые параметры – ставка, валюта вклада и возможность досрочного изъятия средств. Для повышения надёжности рекомендуется выбирать депозиты, застрахованные в системе гарантирования вкладов.

Деривативы – производные финансовые инструменты, стоимость которых зависит от базовых активов (акций, валют, сырья). Основные типы: фьючерсы, опционы и свопы. Они применяются для хеджирования рисков, а также в спекулятивных стратегиях. При работе с деривативами необходима высокая степень понимания рыночных механизмов и контроль за маржинальными требованиями, особенно в условиях волатильности.

Как отличить финансовый актив от нефинансового

Для точного разграничения необходимо учитывать следующие признаки:

- Источник стоимости: Финансовый актив основывается на контрактных обязательствах – например, облигация предоставляет право на получение процентов и основного долга. Нефинансовый актив – здание, техника, товарный запас – получает стоимость из физического использования или эксплуатации.

- Природа владения: Финансовый актив всегда связан с правами требования к другим сторонам. Нефинансовый актив – это объект, находящийся в прямом распоряжении собственника.

- Примеры финансовых активов: акции, облигации, банковские депозиты, производные финансовые инструменты, векселя.

- Примеры нефинансовых активов: недвижимость, оборудование, лицензии, запасы готовой продукции.

Финансовый актив всегда фигурирует в двойной записи – как актив у одного участника и как обязательство у другого. У нефинансового актива нет встречного обязательства у третьей стороны.

Чтобы правильно классифицировать актив, необходимо задать вопрос: «Есть ли у данного объекта противоположная сторона, несущая контрактные обязательства?» Если да – это финансовый актив. Если нет – перед нами нефинансовый объект.

Ошибочная классификация может привести к искажению отчетности и нарушению стандартов МСФО и РСБУ, особенно при составлении баланса или оценке стоимости бизнеса.

Учёт финансовых активов в бухгалтерии и отчетности

Финансовые активы отражаются в бухгалтерском учёте на основании их экономической сущности и цели приобретения. Основные категории включают дебиторскую задолженность, денежные средства, инвестиции в ценные бумаги и производные финансовые инструменты.

Первоначальная оценка осуществляется по фактическим затратам на приобретение, включая дополнительные расходы, связанные с заключением сделки. Например, комиссия брокера или юридические услуги учитываются при формировании первоначальной стоимости ценной бумаги.

После признания финансовые активы классифицируются по категориям: по справедливой стоимости через прибыль или убыток, по амортизированной стоимости или по справедливой стоимости через прочий совокупный доход. Выбор категории влияет на метод последующей оценки и порядок отражения изменений стоимости в отчётности.

Для активов, учитываемых по амортизированной стоимости, применяется метод эффективной процентной ставки, позволяющий равномерно распределить доходы или убытки в течение срока действия инструмента. Финансовые активы, оцененные по справедливой стоимости, подлежат регулярной переоценке, при этом разница отражается в отчёте о финансовых результатах или в капитале, в зависимости от выбранной категории.

Обесценение финансовых активов фиксируется при наличии признаков ухудшения платёжеспособности контрагента. В соответствии с МСФО 9 применяется модель ожидаемых кредитных убытков, что требует формирования резерва даже при отсутствии фактической просрочки.

При выбытии финансового актива (продажа, погашение, списание) организация признаёт финансовый результат – прибыль или убыток – как разницу между выручкой и балансовой стоимостью актива. Эти данные обязательно отражаются в бухгалтерской и финансовой отчётности за соответствующий период.

Права собственности и риски, связанные с финансовыми активами

Финансовый актив всегда связан с юридически закреплённым правом собственности, будь то право требования денежных средств (например, по облигациям) или доля в капитале (по акциям). Право собственности подтверждается договором, выпиской из депозитария, реестром акционеров или другим документом, признанным законодательством.

Отсутствие должного оформления может привести к невозможности защиты прав в случае спора. Например, при покупке ценных бумаг на внебиржевом рынке без регистрации перехода прав в реестре владелец рискует остаться без актива при банкротстве контрагента.

Основные риски включают:

- Риск дефолта эмитента – невозможность получить оговоренные выплаты.

- Кредитный риск контрагента – невыполнение обязательств по сделке.

- Юрисдикционные споры – невозможность признания права в другой стране.

- Риск корпоративных действий – например, принудительный выкуп акций при реорганизации.

- Регуляторные изменения – возможные ограничения на распоряжение активом.

Для минимизации юридических и финансовых рисков рекомендуется:

- Проверять правовой статус актива и наличие ограничений на обращение.

- Регистрировать право собственности в официальных системах учёта.

- Осуществлять сделки через лицензированных посредников и инфраструктурных операторов (депозитарии, биржи).

- Формализовать отношения договором с точным указанием условий владения и передачи прав.

Особое внимание следует уделять активам, выпущенным за пределами национальной юрисдикции. Без правового сопровождения и международной правопомощи защита интересов владельца может оказаться невозможной.

Финансовые активы в личных инвестициях: что выбирать

Выбор финансовых активов зависит от инвестиционных целей, горизонта и отношения к риску. На практике чаще всего рассматриваются следующие категории:

- Депозитные счета – подходят для краткосрочного хранения средств с минимальными рисками. Доходность, как правило, не превышает уровень инфляции.

- Облигации – фиксированный доход и умеренный риск. Государственные облигации РФ (ОФЗ) и корпоративные бумаги с высоким кредитным рейтингом предпочтительны для консервативных инвесторов.

- Акции – обеспечивают потенциально высокую доходность, но подвержены волатильности. Для частных инвесторов актуален выбор дивидендных акций с устойчивыми финансовыми показателями.

- Биржевые фонды (ETF) – оптимальны для диверсификации с минимальными издержками. Например, фонды на индекс МосБиржи или международные индексы (через иностранные брокеры).

- Валютные активы – используются для хеджирования рисков обесценивания рубля. Рекомендовано хранить не более 30% портфеля в иностранной валюте.

Новичкам рекомендуется начинать с инструментов с понятной структурой – депозитов и ОФЗ. После освоения основ можно добавить фонды и дивидендные акции.

Нерекомендуется формировать портфель только из одного вида активов. Рациональная стратегия включает:

- Резерв на депозите – 10–20% от капитала.

- Доходные облигации – 30–50% в зависимости от возраста и целей.

- Акции и ETF – 30–60%, включая международные инструменты.

Реинвестирование прибыли и регулярный пересмотр структуры портфеля повышают общую эффективность вложений. При выборе активов стоит анализировать не только доходность, но и ликвидность, налогообложение и комиссионные расходы.

Финансовые активы организаций: структура и управление

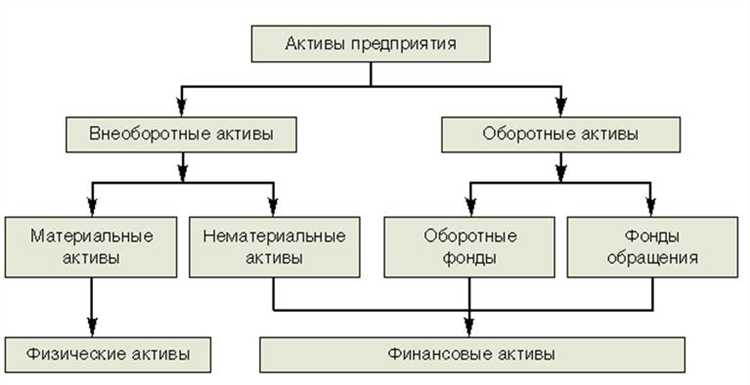

Финансовые активы организаций включают денежные средства, дебиторскую задолженность, ценные бумаги и производные финансовые инструменты. Основной структурный элемент – оборотные активы, обеспечивающие ликвидность, и долгосрочные вложения, направленные на стратегическое развитие.

Денежные средства и эквиваленты – ключевой ресурс для оперативного управления и расчетов с контрагентами. Дебиторская задолженность требует регулярного анализа качества, скорости оборачиваемости и риска невозврата. Ценные бумаги подразделяются на инвестиционные (акции, облигации) и торговые, с учетом доходности и риска.

Управление финансовыми активами строится на оценке ликвидности, доходности и риска. Для дебиторской задолженности важна автоматизация мониторинга и контроль платежной дисциплины. Инвестиционные портфели требуют регулярного пересмотра с учетом изменений рынка и финансовых целей компании.

Оптимизация структуры предполагает балансировку между краткосрочной ликвидностью и долгосрочной доходностью. Практикуется диверсификация вложений и применение хеджирования для снижения финансовых рисков. Важна интеграция управленческого учета для оценки эффективности использования финансовых активов.

Реализация эффективной политики управления финансовыми активами повышает устойчивость организации к внешним шокам и обеспечивает финансовую стабильность, позволяя гибко адаптироваться к изменяющимся экономическим условиям.

Вопрос-ответ:

Какие виды инструментов считаются финансовыми активами?

К финансовым активам относятся денежные средства и права на получение денежных сумм или других финансовых выгод. Это, например, акции, облигации, банковские депозиты, векселя, инвестиционные паи, а также производные финансовые инструменты — опционы и фьючерсы. Каждый из них отражает право на получение дохода или возврат вложенных средств.

Можно ли считать недвижимость финансовым активом?

Недвижимость не относится к финансовым активам, поскольку она является материальным имуществом. Финансовые активы представляют собой имущественные права, оформленные в денежной или ценной бумажной форме, тогда как недвижимость — это физический актив, обладающий реальной стоимостью и не являющийся финансовым обязательством или правом.

Как учитываются финансовые активы в бухгалтерии организации?

Финансовые активы в бухгалтерском учете отражаются по первоначальной стоимости или по справедливой стоимости, в зависимости от вида и целей владения активом. Например, акции могут учитываться по рыночной стоимости, если они предназначены для перепродажи, или по стоимости приобретения при долгосрочном удержании. Кроме того, необходимо учитывать амортизацию, курсовые разницы и возможные убытки от обесценения, что влияет на финансовую отчетность компании.

Какие риски связаны с владением финансовыми активами?

Владение финансовыми активами сопряжено с несколькими видами рисков. Рыночный риск связан с изменением цен на ценные бумаги, кредитный риск — с возможностью невыполнения обязательств контрагентом. Ликвидность может влиять на способность быстро продать актив без значительных потерь. Также существует риск инфляции, уменьшающий реальную доходность, и операционный риск, связанный с ошибками или мошенничеством при управлении активами.