Проверка платежеспособности физического лица – ключевой этап оценки риска в финансовых и коммерческих отношениях. Для точной оценки используют комплексный подход, включающий анализ официальных документов, данных кредитной истории и текущих финансовых обязательств.

Основные инструменты проверки – это получение справок о доходах, выписок из банковских счетов и отчетов из бюро кредитных историй. Ключевой показатель – долговая нагрузка, которая не должна превышать 40-50% от ежемесячного дохода.

Практическая рекомендация: для подтверждения платежеспособности стоит запросить несколько источников информации, включая подтверждение занятости и сведения о регулярных доходах. Односторонний анализ без учета кредитной истории и текущих обязательств снижает точность оценки.

Как проверить кредитную историю через бюро кредитных историй

Для проверки кредитной истории физического лица необходимо обратиться в одно из аккредитованных бюро кредитных историй (БКИ). В России таких бюро несколько, например, Национальное бюро кредитных историй (НБКИ), Объединённое кредитное бюро (ОКБ) и Эквифакс. Каждый из них предоставляет официальные отчёты о кредитах, задолженностях и погашениях.

Для запроса кредитной истории потребуется предоставить паспорт и СНИЛС. Запрос можно сделать онлайн через официальный сайт выбранного БКИ или лично в офисе. Онлайн-форма запроса обычно требует прохождения идентификации с помощью подтверждения личности через портал Госуслуг или мобильный банк.

Отчёт содержит информацию о текущих и закрытых кредитах, просрочках, суммах задолженностей и кредитных лимитах. Важно внимательно проверить данные на предмет ошибок или неточностей, так как они могут повлиять на кредитный рейтинг и последующие решения банков.

Запрос кредитной истории один раз в год предоставляется бесплатно согласно законодательству. Дополнительные запросы могут потребовать оплаты, размер которой варьируется от 300 до 1000 рублей в зависимости от бюро.

При выявлении ошибок следует подать письменное заявление в бюро кредитных историй с требованием исправить неверные данные. Процедура занимает до 30 дней, после чего клиент получает обновленный отчет.

Использование выписки из банковского счета для оценки платежеспособности

Для оценки платежеспособности важно учитывать стабильность и размер поступающих средств. При этом критично выявлять не только общий объем поступлений, но и их регулярность: периодические зарплаты, дивиденды, арендные платежи или иные устойчивые источники дохода указывают на финансовую устойчивость.

Анализ расходов по выписке помогает определить обязательные платежи, в том числе коммунальные услуги, кредитные выплаты, алименты и прочие регулярные обязательства. Высокая доля обязательных расходов относительно дохода снижает свободный денежный поток, что негативно влияет на платежеспособность.

Обращайте внимание на наличие просрочек по кредитным обязательствам и списания в счет штрафов или пеней, что может свидетельствовать о затруднениях с выполнением финансовых обязательств. Важно проверить период движения средств на счете не менее трех месяцев, чтобы получить объективную картину.

Рекомендуется сопоставлять выписку с заявленными данными о доходах и кредитных обязательствах для исключения недостоверной информации. При необходимости можно запросить выписки из нескольких банковских счетов, чтобы оценить общую финансовую картину клиента.

Анализ долговых обязательств и наличие просрочек у физического лица

Оценка платежеспособности физического лица требует тщательного анализа его долговых обязательств, включая кредитные договоры, займы и иные финансовые обязательства. В первую очередь необходимо выявить общую сумму задолженности и соотношение долга к доходам – показатель DTI (debt-to-income ratio). Значение DTI выше 40% свидетельствует о высоком уровне долговой нагрузки, что повышает риск неплатежеспособности.

Для проверки наличия просрочек используется информация из кредитных историй, которая фиксирует дату и длительность задержек платежей. Просрочки свыше 30 дней влияют на кредитный рейтинг и указывают на возможные проблемы с регулярностью выплат. Частые и длительные задержки (более 90 дней) значительно снижают вероятность успешного обслуживания новых кредитов.

Рекомендуется анализировать не только текущие просрочки, но и историю погашения долгов за последние 12-24 месяца, чтобы оценить тенденции платежного поведения. Повторяющиеся случаи просрочек сигнализируют о нестабильности финансового положения и требуют дополнительной проверки источников дохода и расходов.

Для более точной оценки целесообразно запросить выписки по банковским счетам и детализацию кредитных договоров, чтобы выявить скрытые обязательства и понять структуру долгового портфеля. Особое внимание уделяется наличию судебных решений по взысканию задолженностей и исполнительных производств, так как они существенно снижают кредитоспособность.

В случае обнаружения значительных долгов и просрочек рекомендуется ограничить объем предоставляемого кредита или предусмотреть дополнительные гарантии. Комплексный анализ долговых обязательств позволяет объективно оценить реальный риск неплатежеспособности и принять взвешенное решение.

Проверка доходов и официального трудоустройства по документам

Кроме 2-НДФЛ, используется справка по форме банка или работодателя, подтверждающая текущий статус трудоустройства. Документы, такие как трудовой договор, особенно с отметками о приеме на работу и должности, дают понимание условий занятости и срока действия контракта.

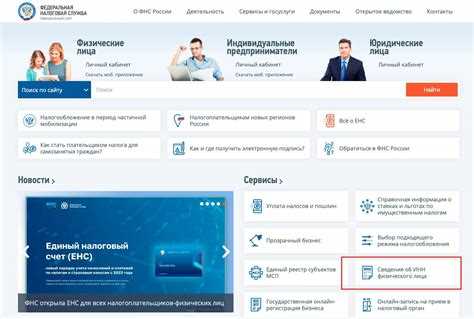

Дополнительно, проверка может включать выписки из Пенсионного фонда или Федеральной налоговой службы, подтверждающие регулярность отчислений страховых взносов и налогов с доходов, что свидетельствует об официальном трудоустройстве.

Особое внимание уделяется анализу трудовой книжки, если она предоставлена – наличие записей о приеме и увольнении, соответствие дат и должностей. Несоответствия в документах могут сигнализировать о попытках скрыть реальный доход или неофициальный характер занятости.

Для самозанятых и индивидуальных предпринимателей проверка официального дохода базируется на налоговых декларациях по форме 3-НДФЛ и подтверждающих платежах. В таких случаях важна сверка с выписками из банковских счетов и отчетами по уплате налогов.

Для минимизации рисков рекомендуется использовать комплексную проверку документов, а также при необходимости обращаться к профессиональным бюро проверки или налоговым консультантам для верификации подлинности и полноты информации.

Оценка финансового состояния через сведения о собственности и имуществе

Наличие в собственности нескольких объектов недвижимости, особенно в престижных районах, косвенно указывает на стабильный доход и накопления. Анализ рыночной стоимости этих объектов дает представление о капитале и ликвидности активов. Например, квартира в Москве средней площади может иметь стоимость от 10 до 20 миллионов рублей, что значительно повышает общий финансовый профиль заемщика.

Автомобили премиум-класса или несколько транспортных средств также отражают уровень расходов и платежеспособность. Проверка регистрации и владения позволяет исключить подставные сделки и уточнить фактическое владение имуществом.

Кроме основных видов собственности, учитываются незарегистрированные, но документально подтвержденные активы: ценные бумаги, вклады, антиквариат. Для подтверждения целесообразно запросить выписки из депозитариев и банков.

Сведения об имуществе сопоставляются с официальными доходами и кредитной историей для выявления расхождений, что помогает выявить возможные риски неплатежеспособности. Если имущество значительно превышает подтвержденные доходы, требуется дополнительная проверка источников формирования капитала.

Практически важно использовать комплексный подход: запросить выписки из ЕГРН, проверить данные о транспортных средствах, сопоставить информацию с налоговыми декларациями и отчетами кредитных бюро. Такой метод снижает вероятность ошибок при оценке платежеспособности и позволяет получить объективную картину финансового состояния.

Методы оценки платежеспособности при выдаче микрозаймов

При выдаче микрозаймов используется комбинация скоринговых моделей, цифровой идентификации и анализа транзакционных данных. Основной инструмент – автоматизированный скоринг, основанный на статистическом профиле заёмщика. Учитываются более 80 параметров, включая кредитную активность, длительность использования финансовых продуктов, частоту обращений в МФО и наличие действующих просрочек более 15 дней.

Кредитная история запрашивается в нескольких бюро одновременно. Если в одном из отчётов содержатся сведения о недавних судебных взысканиях или банкротстве, заявка автоматически отклоняется. Учитывается дата последнего погашенного займа и наличие реструктуризаций.

Финансовое состояние подтверждается через открытые API банков. Выписка по счёту анализируется на предмет регулярных поступлений, особенно от работодателей и госструктур. Минимальный стабильный доход, необходимый для одобрения, в большинстве МФО начинается от 15 000 рублей в месяц.

Поведенческий скоринг применяет алгоритмы для оценки времени заполнения анкеты, логической последовательности ввода, наличия автозаполнения. Несоответствие региона IP-адреса и адреса проживания снижает оценку. Использование прокси или VPN служит триггером для отклонения заявки.

Скоринговая модель рассчитывает индекс риска по формуле:

| Индекс риска = (Балл кредитной истории × 0.5) + (Доход/Расходы × 0.3) + (Поведенческий балл × 0.2) |

Для одобрения заявки индекс должен превышать установленный порог, обычно в диапазоне 60–70 баллов из 100. При низком результате заявка блокируется без участия оператора.

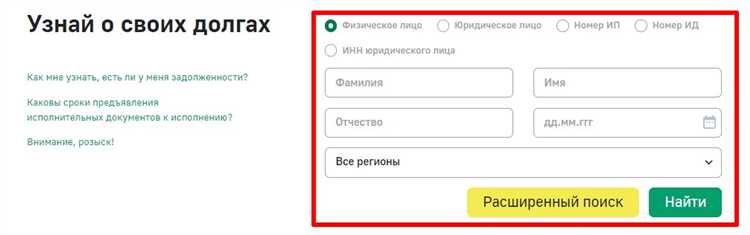

Дополнительный фильтр – проверка в реестре ФССП. Наличие более одного открытого производства по взысканию долгов приводит к автоматическому отказу независимо от остальных параметров.

Роль рекомендаций и поручителей в проверке платежеспособности

Рекомендации и поручители играют вспомогательную, но значимую роль при анализе платежеспособности физического лица, особенно в условиях ограниченного доступа к финансовым данным заемщика. Эти инструменты чаще используются при микрофинансировании, частном кредитовании и при найме на высокую материальную ответственность.

Рекомендации полезны в следующих случаях:

- Когда заемщик не имеет кредитной истории, и оценить риски стандартными методами невозможно.

- При краткосрочном займе между частными лицами, где основное значение имеет личная репутация.

- В ситуациях, когда требуется подтверждение стабильного дохода, но отсутствуют официальные документы.

Эффективность рекомендаций возрастает, если они:

- Исходят от работодателей, арендодателей или клиентов, у которых есть финансовый интерес в надежности заявителя.

- Содержат конкретику: размер дохода, длительность сотрудничества, сведения об обязательности и финансовой дисциплине.

- Проверяемы: указаны контакты для верификации, нет шаблонных формулировок.

Поручительство обладает юридическим весом и чаще применяется в банковском секторе и при выдаче крупных займов:

- Поручитель несет солидарную или субсидиарную ответственность по обязательствам заемщика. Это увеличивает шансы на возврат средств в случае дефолта.

- Платежеспособность самого поручителя проходит обязательную проверку: анализируются его доходы, активы, долговая нагрузка.

- Наличие надежного поручителя может снизить процентную ставку и ослабить требования к основному заемщику.

В практике микрофинансовых организаций поручители используются для повышения внутреннего рейтинга заемщика и допуска к более крупным суммам. При этом ключевым критерием является не родство, а финансовая устойчивость поручителя и его добросовестная кредитная история.

Рекомендации и поручительство не заменяют классических методов проверки, но при грамотной реализации позволяют получить дополнительную верификацию благонадежности в нестандартных условиях или при отсутствии цифрового следа в бюро кредитных историй.