Выбор банковского счёта зависит от целей клиента: хранения личных сбережений, получения зарплаты, ведения бизнеса или инвестиционной деятельности. Каждый тип счёта имеет чётко определённые функции, ограничения по операциям и особенности обслуживания. Понимание различий между ними позволяет избежать лишних затрат и повысить финансовую эффективность.

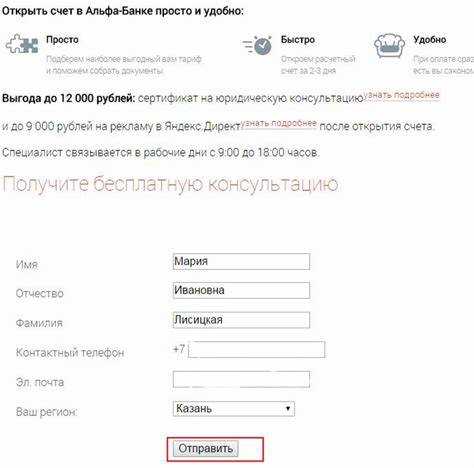

Расчётные счета предназначены преимущественно для юридических лиц и индивидуальных предпринимателей. Они позволяют проводить безналичные расчёты с контрагентами, оплачивать налоги, принимать выручку и оформлять зарплатные проекты. Без открытия расчётного счёта предприниматель не сможет законно осуществлять деятельность в рамках большинства правовых форм.

Текущие счета открываются физическим лицам для повседневных операций – пополнения, переводов, оплаты услуг. Они не приносят дохода, но предоставляют гибкость и быстрый доступ к средствам. На такие счета чаще всего поступают зарплаты, пенсии, социальные выплаты.

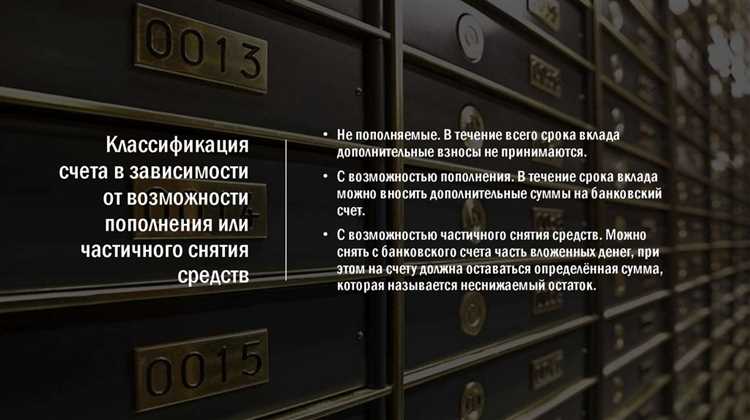

Депозитные счета используются для хранения средств с целью получения дохода в виде процентов. Условия зависят от банка: срок размещения, возможность пополнения или досрочного снятия, тип ставки (фиксированная или плавающая). Выбор депозитного продукта должен основываться на сроках, сумме и цели накопления.

Карточные счета тесно связаны с текущими или специальными банковскими продуктами. Они обеспечивают привязку к платёжной карте и позволяют совершать покупки, снимать наличные и контролировать расходы. При оформлении карты важно уточнить условия тарифного плана, наличие кэшбэка и комиссии за обслуживание.

Выбор подходящего счёта требует анализа не только назначения, но и банковских условий: стоимости обслуживания, лимитов, доступа к онлайн-сервисам. Оптимальное решение – открыть несколько счетов для разных задач, чтобы использовать преимущества каждого типа по назначению.

Чем отличается расчетный счет от текущего и кто может их открыть

Расчетный счет предназначен для ведения финансовых операций юридических лиц и индивидуальных предпринимателей. Через него проходят платежи по контрактам, уплата налогов, выплата заработной платы и другие операции, связанные с предпринимательской деятельностью. Для открытия расчетного счета требуется регистрация в качестве ИП или юридического лица, а также предоставление документов, подтверждающих статус субъекта бизнеса: ОГРН, ИНН, устав и паспорт руководителя.

Текущий счет открывается физическим лицом и используется для хранения личных средств, оплаты покупок, получения пенсий или заработной платы, а также проведения переводов. Такой счет не связан с бизнес-операциями и не подлежит контролю со стороны налоговых органов в рамках предпринимательской отчетности. Для его открытия достаточно паспорта гражданина.

Основное различие между расчетным и текущим счетом – в назначении и правовом статусе владельца. Расчетный счет дает возможность выполнять профессиональные расчеты, в то время как текущий служит для личного пользования. При этом юридическое лицо не может использовать текущий счет для своей деятельности – это противоречит требованиям законодательства и может повлечь блокировку счета.

Физическое лицо не вправе открыть расчетный счет без регистрации в качестве ИП или организации. Однако индивидуальные предприниматели могут одновременно пользоваться текущим и расчетным счетами: первый – для личных нужд, второй – для бизнес-операций. Это позволяет четко разделять финансы и избегать смешения средств.

Назначение депозитного счета и условия его использования

Депозитный счет предназначен для размещения свободных денежных средств клиента в банке с целью получения дохода в виде процентов. В отличие от текущего счета, он не используется для ежедневных расчетов и предполагает ограниченный доступ к средствам в течение установленного срока.

Основные цели открытия депозитного счета:

- Сохранение и приумножение капитала за счёт начисления фиксированного или плавающего процента.

- Обеспечение финансовой подушки с возможностью частичного досрочного снятия (при соответствующих условиях).

- Получение дополнительного дохода при минимальных рисках по сравнению с инвестиционными инструментами.

Типовые условия использования депозитного счета:

- Срок размещения. От нескольких дней до нескольких лет. Чем дольше срок, тем выше ставка.

- Процентная ставка. Устанавливается на момент открытия. Может быть фиксированной или изменяться по условиям договора. В 2025 году средняя ставка по срочным рублевым вкладам – от 8 до 12% годовых.

- Минимальная сумма вклада. Обычно начинается от 1 000 до 10 000 рублей, в зависимости от политики банка.

- Доступ к средствам. Часто средства невозможно снять до окончания срока без потери процентов. Некоторые банки предлагают вклады с возможностью частичного изъятия.

- Капитализация процентов. При наличии такой опции начисленные проценты добавляются к сумме вклада, увеличивая базу для следующего начисления.

Рекомендуется внимательно изучать условия досрочного расторжения, возможность автоматической пролонгации и порядок выплаты процентов (ежемесячно, в конце срока или с капитализацией). Для юридических лиц действуют отдельные правила, в том числе по налоговому учёту процентного дохода.

Выбор депозитного счета зависит от целей: краткосрочные – для хранения средств перед крупной покупкой, долгосрочные – для накоплений или защиты капитала от инфляции.

Как использовать сберегательный счет для накоплений

Сберегательный счет предназначен для хранения свободных денежных средств с возможностью начисления процентов. Его можно эффективно использовать для формирования финансовой подушки безопасности, накоплений на крупные покупки или реализации долгосрочных целей – например, образования или недвижимости.

Открытие счета возможно в большинстве банков онлайн или в отделении. Основное преимущество – процент на остаток. Например, при ставке 7% годовых и остатке 300 000 ₽ за год можно получить около 21 000 ₽ в виде процентов, если не снимать средства. Это больше, чем при хранении денег на текущем счете без процентов.

Для увеличения доходности рекомендуется регулярно пополнять счет. При ежемесячном внесении 10 000 ₽ и средней ставке 7% годовых за 12 месяцев можно накопить более 130 000 ₽ с учетом процентов. При этом большинство банков допускают пополнение и частичное снятие без потери начисленных процентов.

Оптимально использовать автоматические переводы с зарплатного или текущего счета – например, в день поступления дохода. Это позволяет дисциплинированно накапливать средства, не полагаясь на силу воли. Также важно выбирать счет с капитализацией процентов: так доход начисляется не только на основной вклад, но и на уже полученные проценты, что повышает итоговую сумму.

Перед выбором счета следует изучить условия: минимальный остаток, частота начисления процентов, возможность досрочного снятия, лимиты на пополнение. Например, некоторые банки устанавливают порог для начисления процентов – от 50 000 ₽ или ограничивают максимальную сумму, с которой начисляется доход.

Сберегательный счет – надежный и гибкий инструмент для управления личными финансами, если использовать его осознанно: устанавливать финансовую цель, регулярно пополнять и контролировать условия хранения.

Специфика валютных счетов и их применение

Валютный счет предназначен для хранения и проведения операций в иностранной валюте. Чаще всего используется доллар США, евро, фунт стерлингов, швейцарский франк и юань. Основное назначение – проведение международных платежей, покупка валюты, инвестиции в зарубежные активы, а также защита сбережений от колебаний курса рубля.

Типы валютных счетов включают текущие, депозитные и расчетные. Текущий валютный счет позволяет свободно пополнять, снимать средства и совершать переводы. Депозитный – предназначен для хранения средств под проценты в иностранной валюте. Расчетный счет в валюте чаще всего используется организациями для внешнеэкономической деятельности.

Открытие валютного счета требует предоставления паспорта, ИНН, а для юридических лиц – регистрационных документов и контрактов с зарубежными партнерами. Банки могут взимать плату за обслуживание, а также устанавливать минимальный остаток.

Валютные счета подвержены рискам колебаний курсов, особенно при долгосрочном хранении средств. Поэтому целесообразно использовать их для целевых задач: оплаты зарубежного обучения, инвестиций в иностранные ценные бумаги, работы с фрилансерами за рубежом или ведения международного бизнеса.

При выборе банка следует обратить внимание на наличие SWIFT-переводов, комиссии за конвертацию и скорость исполнения международных транзакций. Для защиты от санкционных рисков рекомендуется иметь счета в нескольких валютах и проверять, работают ли банки с нужными корреспондентскими структурами.

Зачем нужен карточный счет и чем он отличается от обычного

Карточный счет открывается в банке для привязки к нему дебетовой или кредитной карты. Он используется исключительно для операций, связанных с картой: снятие наличных, безналичная оплата, переводы, возвраты средств. Без карты доступ к такому счету может быть ограничен, поскольку он не предназначен для самостоятельного использования через кассу или по реквизитам.

Обычный счет – более широкое понятие. Это может быть текущий или сберегательный счет, не привязанный к карте. По нему возможны как наличные, так и безналичные операции, в том числе оплата по квитанциям, перечисление зарплаты, хранение средств. Часто используется для получения переводов от юридических лиц, открытия вкладов или привязки к нескольким финансовым продуктам.

Ключевое отличие – функциональность. Карточный счет технически обслуживает карту и обеспечивает мгновенные расчеты. Обычный же используется для комплексного управления средствами. Например, если требуется только удобная оплата в магазинах и быстрый доступ к деньгам – достаточно карточного счета. Для накоплений, расчетов с организациями или регулярных платежей – целесообразнее открыть текущий счет.

При выборе типа счета важно учитывать предполагаемые операции. Для физических лиц с повседневными расходами – карточный вариант оптимален. Однако при необходимости комплексного управления финансами стоит дополнительно открыть обычный счет.

Что такое escrow-счет и в каких случаях он необходим

Escrow-счета востребованы в сделках с высокой степенью риска, где важно обезопасить интересы обеих сторон. Классический пример – покупка недвижимости, когда покупатель вносит оплату на escrow-счет, а продавец получает деньги после регистрации права собственности. Это снижает риск мошенничества и неоправданных задержек.

Другие ситуации применения escrow-счетов включают сделки между юридическими лицами с большой суммой платежа, интернет-коммерцию с предоплатой, а также инвестиционные проекты, где финансирование выпускается поэтапно с подтверждением достижений.

Для открытия escrow-счета необходимо заключить договор с банком и назначить эскроу-агента – обычно это нотариус, банк или специализированная компания. В договоре фиксируются условия хранения и перевода средств, а также ответственность сторон.

Использование escrow-счета обеспечивает прозрачность расчетов и минимизирует финансовые риски, что особенно важно в сложных или длительных сделках с неопределенным исходом.

Как выбрать подходящий тип счета для бизнеса или личных нужд

Для бизнеса предпочтительнее расчетный счет, который обеспечивает проведение безналичных операций, выплату зарплаты и оплату налогов. Следует обращать внимание на тарифы за исходящие и входящие платежи, лимиты по операциям и наличие интеграции с бухгалтерскими программами. Юридические лица также могут открыть валютный счет для работы с международными контрагентами, что снижает риски конвертации и позволяет оперативно проводить валютные операции.

Если бизнес предполагает накопления или инвестирование, стоит рассмотреть депозитные счета с фиксированной ставкой и определенным сроком вклада. Для частных лиц в целях сбережений актуальны сберегательные счета с возможностью частичного снятия без потери процентов.

При сравнении предложений банков необходимо учитывать скрытые комиссии за обслуживание, стоимость перевыпуска карт и дополнительные услуги. Для малого бизнеса выгодно выбирать счета с гибкими тарифами, позволяющими менять пакет услуг в зависимости от роста оборотов.

Рекомендуется анализировать отзывы клиентов и изучать репутацию банка в сфере корпоративного обслуживания, так как от качества сервиса зависит скорость и удобство ведения финансовых операций.

Вопрос-ответ:

Какие основные виды банковских счетов существуют и чем они отличаются по назначению?

Банковские счета разделяются на несколько типов: расчетный, текущий, сберегательный и депозитный. Расчетный счет чаще всего используется юридическими лицами для ведения бизнеса — он предназначен для проведения платежей и получения средств. Текущий счет подходит как для физических, так и для юридических лиц, используется для регулярных операций без ограничений. Сберегательный счет служит для накопления средств и обычно предлагает процент на остаток. Депозитный счет подразумевает размещение денег на фиксированный срок под более высокий процент, но с ограниченным доступом к средствам. Каждый тип имеет свои особенности, которые влияют на удобство и цели использования.

В каких случаях выгоднее открыть депозитный счет, а когда лучше использовать сберегательный?

Если есть возможность не использовать деньги длительное время, стоит рассмотреть депозитный счет — он предлагает повышенный процент на фиксированный срок, например от нескольких месяцев до года. Такой счет подойдёт тем, кто планирует сохранить капитал и получить дополнительный доход без необходимости частого доступа к деньгам. Сберегательный счет лучше выбрать при необходимости регулярного доступа к средствам и при желании сохранить часть накоплений с минимальным риском. Процент по сберегательному счету обычно ниже, но средства всегда доступны без штрафов за снятие.

Можно ли открыть расчетный счет физическому лицу, и какие ограничения при этом существуют?

Расчетные счета обычно открываются для предпринимателей и организаций, поскольку предназначены для ведения коммерческой деятельности и обработки большого количества транзакций. Физическим лицам доступен текущий счет, который по функционалу близок к расчетному, но имеет меньше требований и ограничений. Открытие расчетного счета физическому лицу возможно только в случаях, когда оно зарегистрировано в качестве индивидуального предпринимателя или ведет определённую коммерческую деятельность. Для обычного потребителя расчетный счет не подходит из-за особенностей регулирования и целей использования.

Что такое валютный счет и когда его стоит использовать?

Валютный счет — это счет, который открывается в иностранной валюте. Он необходим тем, кто работает с международными платежами, получает доходы из-за рубежа или планирует хранить средства в валюте, отличной от национальной. Валютный счет позволяет избежать потерь на конвертации и упрощает финансовые операции с зарубежными контрагентами. Он удобен для компаний с внешнеэкономической деятельностью, а также для частных лиц, которые регулярно проводят валютные операции или хотят защитить свои сбережения от колебаний национальной валюты.