Отчет 6 НДФЛ отражает суммы начисленного и удержанного налога на доходы физических лиц за отчетный период. Для 2023 года изменились некоторые требования к заполнению отчетности, в частности появились новые коды доходов и корректировки по суммам.

При подготовке отчета важно соблюдать порядок отражения данных: сведения о доходах указываются нарастающим итогом с начала года, удержанные суммы – с учетом фактической даты удержания налога. Ошибки в датах или суммах приводят к доначислениям и штрафам.

В статье представлена поэтапная инструкция, которая поможет избежать типичных ошибок. Рассмотрены правила заполнения разделов, нюансы отражения вычетов и возвратов, а также рекомендации по проверке итоговых данных перед отправкой в налоговую.

Подготовка документов для заполнения 6 НДФЛ

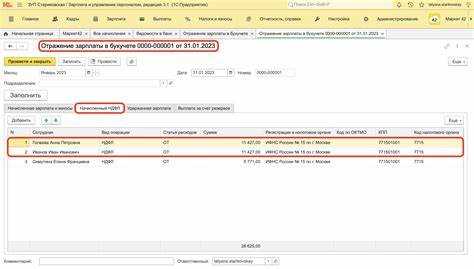

Для корректного заполнения отчета 6 НДФЛ за 2023 год необходимы следующие документы и данные:

- Расчет по начисленным и выплаченным доходам работников за отчетный период.

- Таблицы с данными о удержанном налоге на доходы физических лиц по каждой выплате.

- Бухгалтерские документы, подтверждающие факты начисления и выплаты зарплаты, премий, отпускных и других доходов.

- Банковские выписки или платежные поручения, подтверждающие перечисление налога в бюджет.

- Данные о корректировках налогооблагаемой базы и суммах налога по предыдущим периодам (если они были).

Рекомендуется заранее подготовить сведения из следующих источников:

- Табель учета рабочего времени для проверки правильности начислений.

- Личные карточки сотрудников с указанием ставок и условий оплаты.

- Журналы расчетов отпускных и больничных листов.

- Сведения по гражданско-правовым договорам, если по ним начислялись доходы.

Важно проверить соответствие данных в учетных системах и документах, чтобы избежать расхождений при заполнении формы. В случае выявления ошибок до подачи отчета необходимо провести корректировки в бухгалтерских документах и налоговых регистрах.

Для удобства дальнейшей работы подготовьте отдельный файл или распечатку с обобщённой информацией по начислениям, удержаниям и перечислениям налога за весь год, чтобы ускорить процесс заполнения разделов отчета 6 НДФЛ.

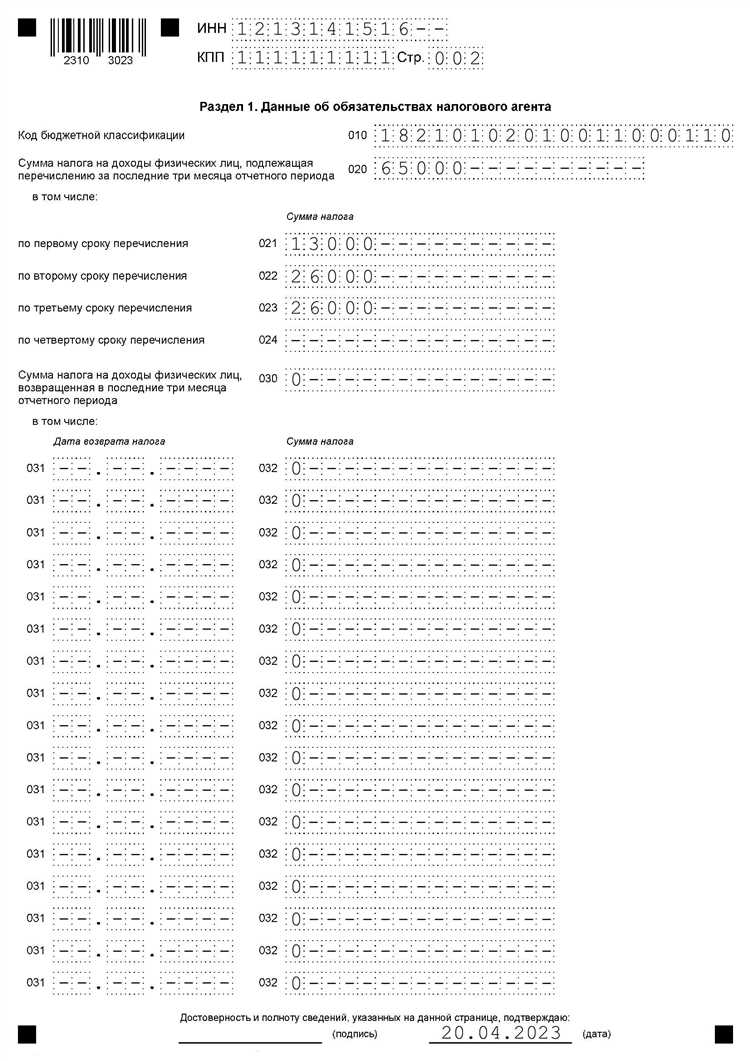

Заполнение раздела 1 с данными по начисленным доходам

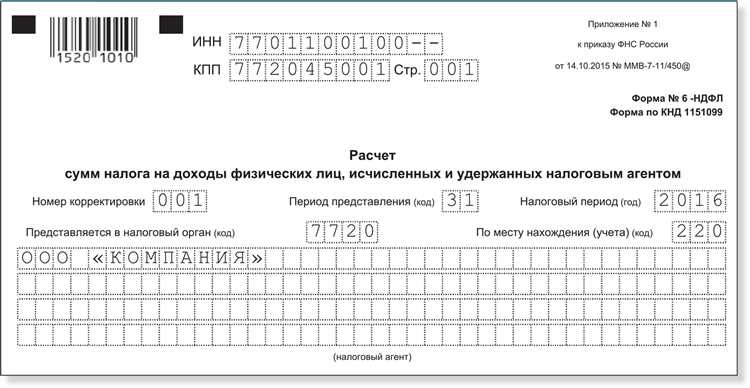

В разделе 1 указываются сведения о доходах, начисленных работникам и иным физлицам за отчетный период. В поле строка 010 укажите код налогового периода – для 2023 года это 2023. В строке 020 укажите ИНН и КПП налогового агента.

В строках 030 и 040 отражаются общие суммы начисленных доходов и исчисленных налогов за весь год по всем физлицам. Сумма доходов должна включать все виды выплат – зарплату, премии, компенсации и иные доходы, учитываемые для налогообложения.

В строке 050 указывается сумма налоговых вычетов, предоставленных налоговым агентом. Здесь учитывайте только фактически примененные вычеты, подтвержденные документально.

В строке 060 нужно указать сумму удержанного налога по всем начисленным доходам. Значение должно совпадать с суммой, фактически удержанной из выплат за период.

Особое внимание уделите правильному заполнению строки 070 – сумма перечисленного налога. Эта сумма не может превышать удержанный налог и должна соответствовать фактическим платежам в бюджет.

При наличии корректировок по доходам за предыдущие периоды укажите их отдельно в соответствующих строках, соблюдая порядок отражения корректировок согласно инструкции ФНС.

Данные по доходам должны быть согласованы с первичной учетной документацией и бухгалтерским учетом. Ошибки в суммах приводят к расхождениям и повышенному вниманию налоговых органов.

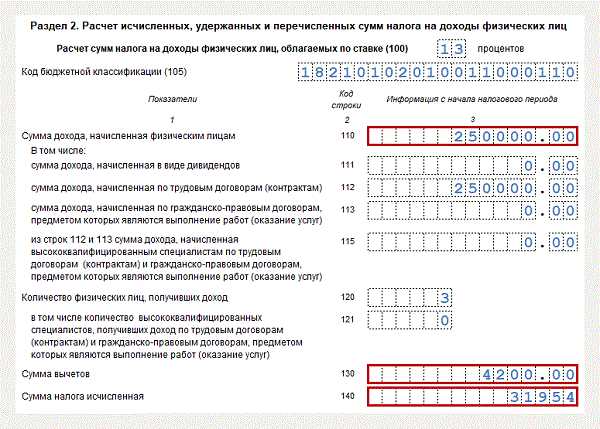

Заполнение раздела 2 с информацией о налоговых вычетах

В разделе 2 указываются сведения о предоставленных налоговых вычетах за отчетный период. Для каждого вычета необходимо заполнить отдельную строку с точными датами начала и окончания периода действия вычета в формате ГГГГММДД.

В поле с кодом вычета проставляется соответствующий цифровой код из классификатора ФНС: 101 – стандартные, 103 – социальные, 104 – имущественные, 105 – профессиональные, 106 – инвестиционные.

Сумма вычета указывается с точностью до копеек через точку, не должна превышать лимиты, установленные законодательством, и не может превышать сумму дохода, с которой исчислен налог.

Если вычет предоставлен на протяжении нескольких периодов, в каждой отчетной форме нужно отражать соответствующий промежуток с актуальной суммой.

Данные раздела 2 должны совпадать с информацией из раздела 1 по начисленным доходам и налоговой базе, чтобы избежать ошибок при сверках и проверках.

При формировании отчета стоит использовать проверенные программы с функцией контроля корректности заполнения раздела 2 и своевременно исправлять выявленные расхождения.

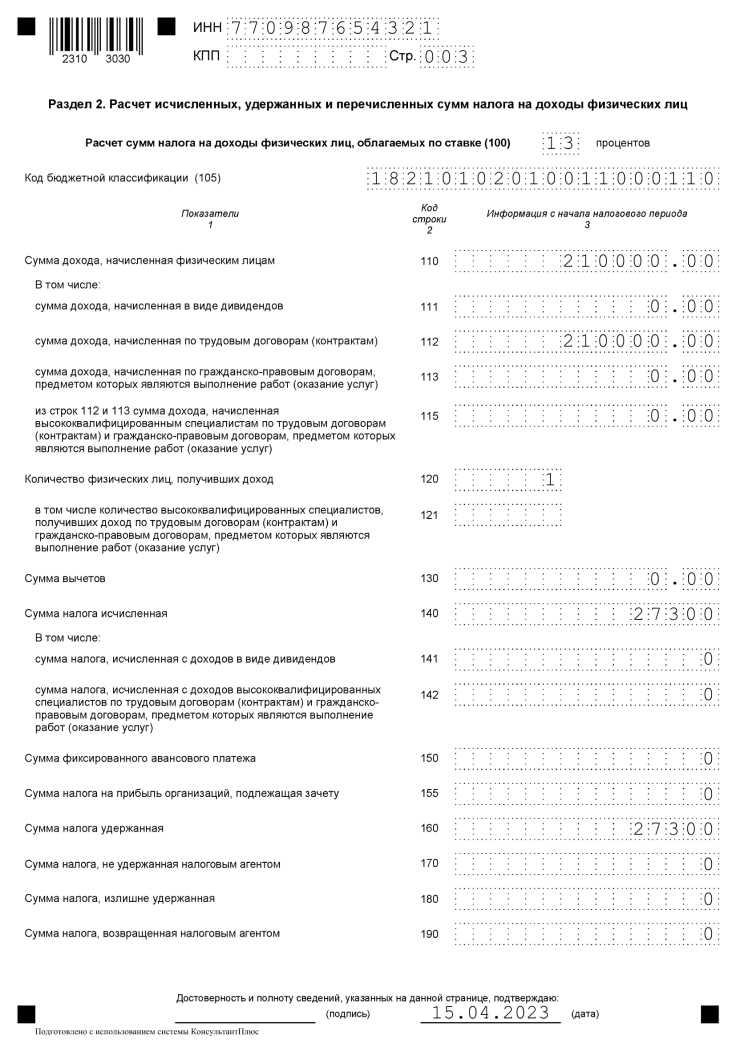

Заполнение раздела 3 с данными об удержанном налоге

В разделе 3 отражают сведения о суммах налога, удержанного с доходов физических лиц. Указывают дату фактического удержания налога, которая совпадает с датой выплаты дохода или иной датой удержания, если она отличается.

Строка «Дата удержания» заполняется в формате ГГГГММДД. Если налог удержан частями, фиксируют каждую дату удержания с соответствующей суммой.

В поле «Сумма удержанного налога» проставляют сумму удержанного налога в рублях с копейками, без округления. При удержании налога с разных видов дохода суммы суммируют.

Если налог удержан не полностью или в течение отчетного периода не удерживали налог, поле «Сумма удержанного налога» заполняется с учетом фактических данных. В случае отсутствия удержания ставится 0.

В разделе нужно отразить только налог, удержанный у налогового агента, без учета сумм, перечисленных из других источников или удержанных у других налоговых агентов.

Все данные раздела 3 должны соответствовать сведениям раздела 1 и 2, чтобы избежать ошибок при проверке отчетности.

При заполнении раздела 3 особое внимание уделяют корректности дат и точности сумм, чтобы избежать штрафов за несоответствия с расчетами по НДФЛ.

Правила заполнения строки с суммами налоговых авансов

Строка с суммами налоговых авансов в отчете 6-НДФЛ отражает общую сумму удержанных налогов, которые перечислены в бюджет авансовыми платежами в отчетном периоде.

Заполнение строки требует точного учета следующих параметров:

- Сумма авансовых платежей должна соответствовать фактически удержанному и перечисленному налогу за период.

- Учитываются только удержанные с доходов налоговые суммы, относящиеся к текущему отчетному периоду.

- Если в отчетном периоде налог не удерживался, строка заполняется нулем.

- Авансовые суммы включают удержанный НДФЛ с выплат и иных вознаграждений, облагаемых по ставке 13%, 15% или 35% в зависимости от категории налогоплательщика.

При заполнении учитывайте следующее:

- Сумму удержанного налога необходимо отражать в рублях с точностью до копеек без округления в меньшую сторону.

- Если за период было несколько удержаний, их суммы суммируются и указываются одной строкой.

- Перечисленные в бюджет авансовые платежи должны совпадать с удержанными суммами, отраженными в отчете.

- При выявлении расхождений необходимо проверить правильность отражения дат удержания и перечисления налога.

В случае корректировок авансов по результатам проверок или сверок их нужно учитывать в периоде выявления и отражать в отдельной строке с соответствующей отметкой.

Неправильное заполнение строки с суммами авансов ведет к расхождениям с налоговыми органами и может вызвать запросы на пояснения или штрафы.

Проверка отчетности перед отправкой в налоговую

Перед отправкой отчета 6-НДФЛ необходимо сверить соответствие данных с первичными документами и расчетами по сотрудникам. Проверьте правильность указания ИНН организации и корректность даты представления отчета.

Проверка разделов отчета: в разделе 1 должны быть отражены все начисленные доходы и удержанные налоги за отчетный период, без пропусков и дублирования. В разделе 2 – корректно заполненные налоговые вычеты с подтверждающими суммами и основаниями. В разделе 3 – данные по фактически удержанному и перечисленному НДФЛ.

Убедитесь, что суммы доходов и налогов совпадают с бухгалтерским учетом и ведомостями по зарплате. Проверьте корректность заполнения строк с авансовыми платежами и датами их уплаты. Все даты должны соответствовать периодам начислений и выплат.

Особое внимание уделите суммам налоговых вычетов и льгот, их превышение или неправильное распределение приведет к ошибкам и штрафам. Используйте встроенные проверки программы для выявления арифметических и логических ошибок.

Перед формированием электронного файла проверьте контрольные суммы и корректность формата. При выгрузке отчета используйте актуальную версию программы и шаблона, утвержденного налоговой службой за 2023 год.

После выгрузки файла выполните тестовую загрузку в личном кабинете налогоплательщика, чтобы проверить прием файла и отсутствие ошибок формата или структуры.

Способы и сроки подачи отчета 6 НДФЛ за 2023 год

Отчет 6-НДФЛ за 2023 год подается не позднее 25 января 2024 года. Это крайний срок предоставления годовой формы, содержащей сведения о доходах физических лиц и суммах удержанного налога за весь календарный год.

Организации и индивидуальные предприниматели, выступающие налоговыми агентами, обязаны представить отчетность в электронном виде, если среднесписочная численность работников за предыдущий год превысила 10 человек. В остальных случаях допускается сдача на бумаге.

Существуют следующие способы подачи:

1. Через операторов электронного документооборота (например, Контур, СБИС, Такском) – наиболее распространённый вариант для организаций.

2. Через личный кабинет юридического лица или ИП на сайте ФНС – доступен при наличии электронной подписи.

3. Лично или через представителя – допускается только для налоговых агентов с численностью не более 10 человек и только в бумажной форме.

4. Почтой России – заказным письмом с описью вложения. Датой подачи считается дата отправки, указанная на почтовом штемпеле.

Нарушение сроков подачи влечет штраф в размере 1 000 рублей за каждый полный или неполный месяц просрочки, а также возможную блокировку расчетного счета при неисполнении обязанности в течение 10 рабочих дней после получения уведомления.

Вопрос-ответ:

Какие сведения включаются в раздел 1 формы 6-НДФЛ за 2023 год?

Раздел 1 содержит обобщенные данные по исчисленному и удержанному налогу на доходы физических лиц. Здесь отражаются суммы начисленных доходов, налоговых вычетов, исчисленного и удержанного налога, а также количество физических лиц, получивших доход. Данные приводятся поквартально нарастающим итогом. Если налог не удержан, об этом также указывается в соответствующей строке.

Как отразить декабрьскую зарплату, выплаченную в январе 2024 года?

Зарплата за декабрь 2023 года, выданная в январе 2024 года, в расчёте за 2023 год не отражается. Она попадёт в расчёт за 1 квартал 2024 года, так как дата фактического получения дохода — день выплаты. В 6-НДФЛ важно ориентироваться не на период начисления, а на дату выплаты и удержания налога.

Нужно ли включать в отчет доходы, не облагаемые НДФЛ?

Нет, такие доходы в расчёте 6-НДФЛ не указываются. Например, компенсация за использование личного автомобиля или материальная помощь в пределах необлагаемого лимита не включаются. В расчёт попадают только те выплаты, с которых удерживается налог.

Можно ли сдать 6-НДФЛ на бумаге, если работников немного?

Если в организации менее 10 сотрудников, допускается сдача расчёта на бумаге. При этом бумажный вариант подаётся лично или по почте с уведомлением. Если сотрудников 10 и более — отчет обязателен в электронном виде через спецоператора связи с электронной подписью.

Что делать, если после сдачи 6-НДФЛ обнаружена ошибка?

Если ошибка касается сумм налога или дохода, нужно подать уточнённый расчёт. В уточнённой форме указываются правильные данные, при этом прежнюю форму переписывать не требуется — налоговая служба сопоставит старую и новую версии автоматически. Важно соблюдать порядок заполнения и не дублировать строки без изменений.