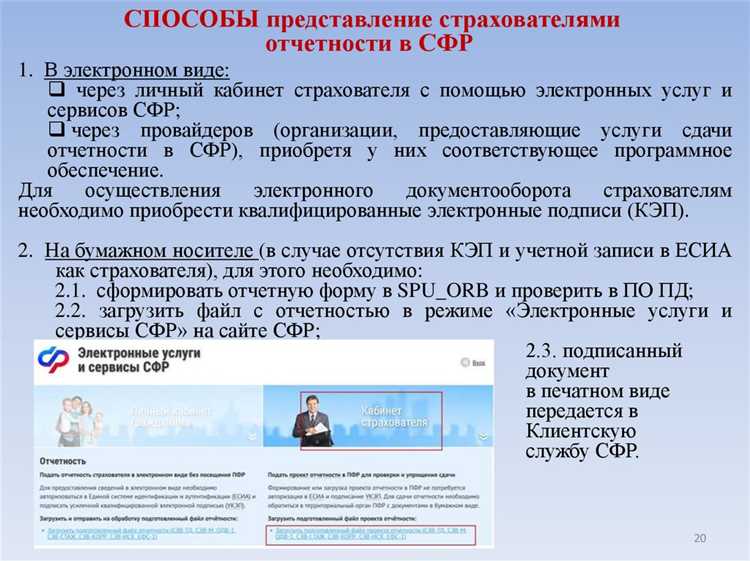

Сдача отчетности в Систему Фискальных Регистраторов (СФР) требует точного соблюдения ряда требований, которые касаются как формы документации, так и сроков представления отчетов. Одним из ключевых аспектов является правильность заполнения информации и соблюдение актуальных стандартов, установленных законодательством. Все организации, использующие фискальные регистраторы, обязаны предоставлять регулярные отчеты, чтобы избежать штрафных санкций и обеспечения соответствия требованиям налогового законодательства.

Перечень обязательных отчетов включает в себя несколько основных форм, среди которых наиболее часто встречаются отчет о расчетах с покупателями, а также данные о суммах налоговых обязательств и обороте. Каждый отчет имеет строгую спецификацию по содержанию и способу подачи. Например, для малых и средних предприятий важнейшими являются формы отчетности по налогу на добавленную стоимость и прибыли.

Сроки сдачи отчетов для СФР также являются критическим элементом. Несвоевременная сдача может повлечь штрафы и даже лишение права использования фискальных регистраторов. Важно отметить, что для разных типов отчетности установлены свои сроки: ежемесячные отчеты обычно сдаются до 20 числа месяца, следующего за отчетным, в то время как квартальные и годовые отчеты требуют дополнительных данных и времени для подготовки.

Каждая организация должна тщательно следить за изменениями в налоговом законодательстве, так как любые изменения в правилах подачи отчетности могут повлиять на содержание и сроки сдачи отчетов.

Как выбрать правильный отчет для сдачи в СФР в зависимости от типа деятельности

При выборе отчета для сдачи в СФР необходимо учитывать специфику вашей деятельности. Для каждой отрасли и вида бизнеса существуют свои обязательные формы отчетности, которые должны быть представлены в органах статистики.

Для торговых компаний важным будет сдача отчетности по обороту товаров и доходам от продаж. Такие организации должны представлять отчет по формам № 1-Т и № 2-Т, в зависимости от масштаба бизнеса. Это поможет отразить общий объем оборота, а также данные о товарных запасах на складе.

Компании, занимающиеся производственной деятельностью, должны сдавать отчеты, отражающие данные о производственных мощностях, затратах на производство и объемах выпускаемой продукции. К таким отчетам относятся формы № 1-П и № 2-П. Здесь важно правильно отразить данные о трудозатратах и себестоимости продукции, что поможет избежать ошибок при анализе бизнес-процессов.

Для организаций, предоставляющих услуги, таких как консалтинг, образование, медицинские учреждения, ключевым отчетом будет форма № 1-УС, которая описывает доходы от оказанных услуг. Важно, чтобы были правильно учтены все виды доходов, включая дополнительные и побочные.

Компаниям в сфере строительства и недвижимости необходимо предоставлять отчеты по форме № 1-СТ, которые содержат информацию о возведенных объектах, объемах выполненных работ и затратах на строительство. Эти данные имеют большое значение для учета выполнения обязательств перед заказчиками и государственными органами.

Важно также следить за изменениями в законодательстве и адаптировать отчетность в соответствии с требованиями законодательства. Ошибки в отчетности могут привести к штрафам и даже судебным разбирательствам, поэтому точность и актуальность отчетных данных имеют решающее значение.

Основные ошибки при подготовке отчетов в СФР и способы их избежать

Ошибка в классификации доходов и расходов – это еще один распространенный момент. Неправильная классификация может привести к занижению или завышению налогооблагаемой базы, что в свою очередь влечет за собой финансовые санкции. Чтобы избежать этого, необходимо внимательно следить за актуальными разъяснениями от СФР и консультироваться с бухгалтерами для точной классификации.

Нередко компании не учитывают все изменения в налоговом законодательстве, что также является ошибкой. Некоторые нормы могут быть изменены или уточнены, и если организация не отслеживает такие изменения, это может привести к нарушению сроков сдачи отчетности или неправильному ее оформлению. Важно регулярно проверять обновления в законодательстве и на официальных сайтах СФР.

Другой распространенный дефект – несвоевременная сдача отчетности. Нарушение сроков подачи может привести к штрафам и пени. Чтобы избежать штрафов, необходимо заранее планировать сроки сдачи отчетов, используя календарь сдачи отчетности, который предоставляет СФР, и автоматически напоминания для ответственных сотрудников.

Иногда организации забывают проверять полноту и точность данных в отчетах. Некорректные или неполные данные могут стать основанием для отказа в принятии отчетности или запросов на дополнительную информацию. Чтобы избежать этого, рекомендуется создать список всех обязательных разделов отчета и сверять его с фактическими данными перед подачей документа.

Неправильное использование программного обеспечения также может стать причиной ошибок. Например, при использовании устаревших версий программного обеспечения возможно несоответствие актуальным формам отчетов. Регулярные обновления программ и правильная настройка всех параметров помогают избежать подобных ошибок.

Как часто необходимо сдавать отчетность в СФР: календарные сроки и особенности

Отчетность в СФР должна сдаваться регулярно и в сроки, установленные законодательством. Невыполнение этих требований может привести к штрафам и другим юридическим последствиям.

Основные сроки сдачи отчетности зависят от типа деятельности организации и конкретных отчетов. Основные категории отчетов, подлежащих сдаче, включают:

- Ежегодные отчеты – сдача осуществляется один раз в год в зависимости от типа отчетности. Пример: бухгалтерские отчеты, отчетность по страховым взносам.

- Квартальные отчеты – подаются раз в квартал. Эти отчеты могут включать информацию о финансовой деятельности организации и расчете налоговых обязательств.

- Месячные отчеты – сдаются ежемесячно и включают различные данные о налогах и взносах, таких как НДС, налог на прибыль и другие.

Для каждой из категорий существуют точные сроки сдачи отчетности:

- Ежегодные отчеты должны быть поданы в течение 3 месяцев с конца календарного года. Например, отчетность по НДС и прибыли за год сдается до 31 марта.

- Квартальные отчеты необходимо подать в течение 1 месяца после окончания квартала. Например, отчетность за 1-й квартал – до 30 апреля.

- Месячные отчеты должны быть сданы не позднее 25 числа месяца, следующего за отчетным. Например, отчет за май – до 25

Какие документы необходимы для формирования отчетов в СФР

Для составления отчетности, подаваемой в СФР, организациям требуется комплект документов, подтверждающих деятельность предприятия в отчетном периоде. Этот комплект зависит от типа отчетности и деятельности компании.

1. Бухгалтерская отчетность: Основой для формирования отчетов являются данные бухгалтерского учета. Это включает в себя баланс, отчет о финансовых результатах, отчет о движении денежных средств, а также пояснительные записки.

2. Документы, подтверждающие расходы и доходы: Включают счета-фактуры, акты выполненных работ, накладные, платежные поручения и другие документы, подтверждающие финансовые операции.

3. Платежные документы: Для правильного составления отчетов важно предоставить все платежные документы, такие как банковские выписки, квитанции о платежах в бюджет и страховые взносы.

4. Данные по зарплатам и выплатам сотрудникам: Для отчетности по социальным взносам требуется информация о начисленных заработных платах, премиях, компенсациях и других выплатах сотрудникам. Это включает расчетные листки, ведомости и договоры.

5. Документы по налогам и сборам: Необходимы данные о налогообложении, включая налоговые декларации, уведомления, расчеты налоговых обязательств, а также документы, подтверждающие уплату налогов и сборов.

6. Паспорта и документы о регистрации организации: Для проверки юридического статуса компании могут потребоваться уставные документы, свидетельства о регистрации и лицензии.

7. Дополнительные документы для специфических отчетов: В зависимости от вида деятельности организации могут потребоваться дополнительные документы, такие как лицензии, разрешения или спецразрешения, отчеты по экологическим, строительным или другим обязательствам.

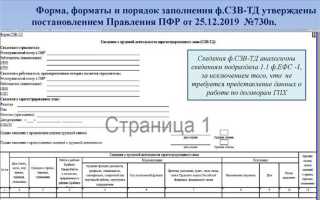

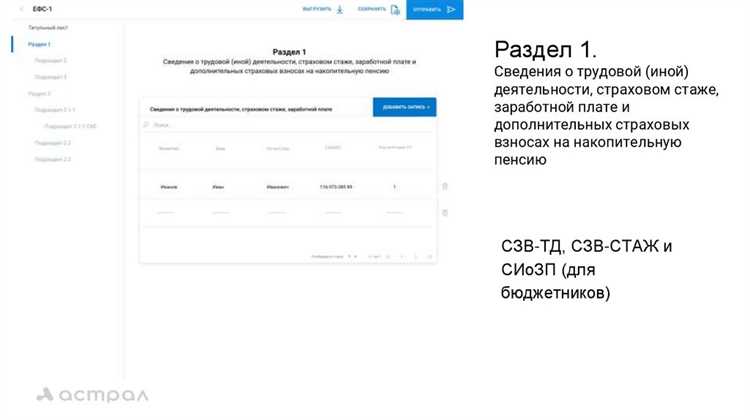

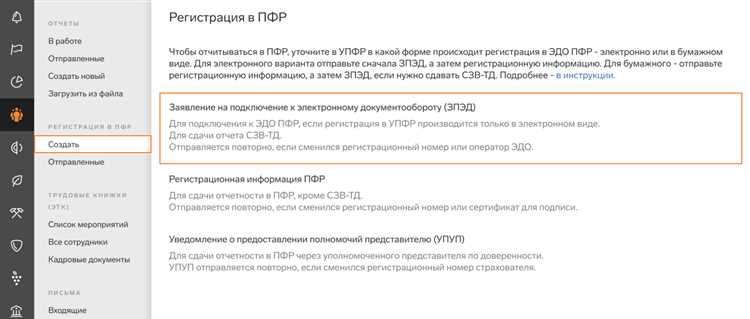

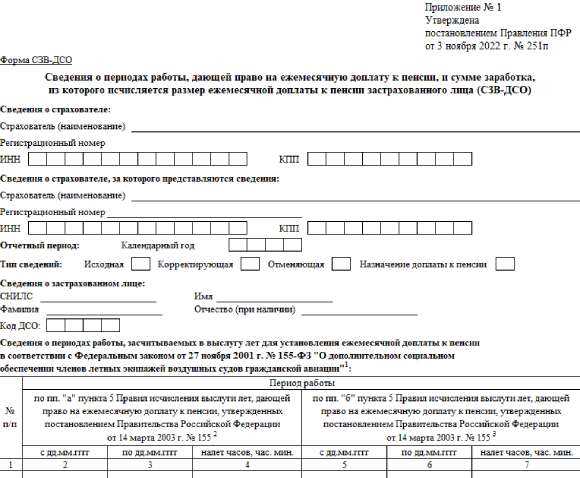

Как правильно заполнить форму отчета для сдачи в СФР: пошаговая инструкция

Заполнение отчетности для СФР требует тщательного подхода. Чтобы избежать ошибок и штрафов, следуйте пошаговой инструкции, изложенной ниже.

Шаг 1: Подготовьте необходимые данные

Перед началом заполнения формы соберите все необходимые документы, такие как бухгалтерские отчеты, расчеты по страховым взносам и сведения о сотрудниках. Важно, чтобы данные были актуальными на момент подачи отчета.

Шаг 2: Выберите правильную форму отчета

Зайдите в систему сдачи отчетности СФР и выберите форму, соответствующую вашему типу деятельности и отчетному периоду. Убедитесь, что выбранная форма актуальна для текущего отчетного периода.

Шаг 3: Заполнение реквизитов организации

Укажите данные о вашей организации: ИНН, КПП, ОГРН, юридический адрес и контактные данные. Проверьте, чтобы все реквизиты совпадали с официальными данными предприятия.

Шаг 4: Внесение финансовых данных

Внесите данные о суммах взносов, налогах и других обязательных платежах. Рассчитайте их в соответствии с бухгалтерскими отчетами. Убедитесь, что суммы совпадают с теми, которые были учтены в бухгалтерии.

Шаг 5: Заполнение данных по сотрудникам

Если отчет требует данных о сотрудниках, укажите точное количество работников, их Ф.И.О., должности и суммы начисленных взносов. Эти данные должны соответствовать кадровым документам и расчетам по заработной плате.

Шаг 6: Проверка данных

Проверьте введенные данные на наличие ошибок. Особое внимание уделите числовым значениям, чтобы избежать арифметических ошибок и несоответствий в расчетах.

Шаг 7: Подпись и отправка отчета

После того как все данные будут заполнены и проверены, подписание отчета с использованием электронной подписи является обязательным. Убедитесь, что отчет подписан корректно перед отправкой в СФР.

Шаг 8: Сохранение подтверждения сдачи отчета

После отправки отчета в СФР сохраните подтверждение о его приеме. Это поможет избежать проблем в случае проверки или возникновения вопросов от регуляторов.

Что делать в случае ошибок в отчете, поданном в СФР

Если ошибка касается неверных данных, важно как можно быстрее уточнить информацию и подготовить исправленный отчет. Для этого можно использовать ту же форму отчета, но с актуальными данными, при этом не забыв указать на наличие изменений в документах, чтобы избежать недоразумений.

В случае выявления ошибки после подачи отчета, необходимо подать уточненную версию. Для этого следует заполнить и направить в СФР дополнительную документацию, указывая номер и дату первоначально поданного отчета. Важно, чтобы корректировка не нарушала установленные сроки сдачи отчетности.

Если ошибка связана с техническими проблемами (например, неверная загрузка данных), рекомендуется связаться с техподдержкой СФР, чтобы решить проблему в оперативном порядке. Это поможет избежать штрафных санкций и обеспечить своевременную корректировку данных.

Кроме того, важно следить за сроками подачи отчетности. В случае обнаружения ошибки в последние дни отчетного периода, необходимо действовать быстро, чтобы избежать пропуска сроков. Если изменения вносятся после установленного срока, это может повлечь за собой штрафные санкции.

Не забывайте сохранять все подтверждающие документы о внесении изменений. В случае возникновения вопросов у проверяющих органов, наличие таких документов поможет подтвердить вашу добросовестность при корректировке отчета.

Какие штрафы могут быть наложены за несвоевременную сдачу отчетности в СФР

За несвоевременную сдачу отчетности в СФР организациям и индивидуальным предпринимателям могут быть назначены штрафы в соответствии с действующим законодательством. Размер штрафов зависит от типа нарушения и продолжительности просрочки.

Если отчетность не была подана в срок, штрафы могут варьироваться от 1 000 до 50 000 рублей в зависимости от ситуации. Важно отметить, что штрафы за задержку сдачи отчетности начисляются не только за нарушение срока, но и за недостоверные данные в отчете.

Основные штрафы за несвоевременную сдачу отчетности:

Тип нарушения Штраф Невыполнение обязательства по сдаче отчета в срок от 1 000 до 5 000 рублей Повторное нарушение от 5 000 до 50 000 рублей Несоответствие данных отчетности от 2 000 до 20 000 рублей Отсутствие отчета после уведомления о нарушении от 10 000 до 30 000 рублей Штрафы за несвоевременную сдачу отчетности могут быть увеличены при систематических нарушениях. При этом важно своевременно исправить ошибки в поданных отчетах, так как даже минимальная задержка может привести к дополнительным санкциям.

Особенности сдачи отчетов в СФР для малого и среднего бизнеса

Малые и средние предприятия обязаны соблюдать требования по сдаче отчетности в СФР, но для них характерны определенные особенности, которые важно учитывать при подготовке отчетов.

Ключевые аспекты:

- Периодичность отчетности: Для малого бизнеса часто достаточно годовой отчетности, если компания не имеет большого количества сотрудников. Для среднего бизнеса периодичность подачи отчетности зависит от числа работников и особенностей налогового режима. В большинстве случаев отчетность подается ежеквартально или ежегодно.

- Формы отчетности: Компании должны выбрать форму отчетности в зависимости от размера бизнеса и типа деятельности. Для малого бизнеса чаще всего используется упрощенная форма, которая позволяет избежать излишней бюрократии. Средний бизнес, как правило, обязуется предоставлять более детализированные данные.

- Ошибки при заполнении отчетности: Ошибки в отчетах могут привести к штрафам или отказу в приеме документации. Малому и среднему бизнесу стоит тщательно проверять все данные и не забывать о требованиях к дополнительным документам, подтверждающим информацию в отчете.

- Автоматизация отчетности: Использование специализированных программ значительно упрощает процесс подготовки отчетов. Это особенно важно для малого бизнеса, где ресурсы ограничены. Автоматизация позволяет уменьшить вероятность ошибок и ускорить подготовку отчетности.

- Сроки сдачи: Несвоевре

Вопрос-ответ:

Какие основные требования к отчетам для сдачи в СФР?

Основные требования включают правильное заполнение всех необходимых форм и своевременную сдачу отчетности. Важно, чтобы данные в отчетах были актуальными и соответствовали требованиям законодательства. Все документы должны быть поданы в установленный срок и в правильном формате. Необходимо учитывать особенности вашего бизнеса, так как для разных типов деятельности могут быть предусмотрены разные формы отчетности.

Какие штрафы могут быть наложены за нарушение сроков сдачи отчетности в СФР?

Штрафы за несвоевременную сдачу отчетности могут варьироваться в зависимости от того, насколько задержка велика. Для малого и среднего бизнеса штрафы начинаются с суммы около 1000 рублей и увеличиваются при более длительных задержках. Если отчетность не подана в течение длительного времени или подана с существенными ошибками, штраф может возрасти в несколько раз. Важно следить за сроками и подавать документы вовремя, чтобы избежать санкций.

Как проверить правильность заполнения отчета для СФР?

Проверка отчета начинается с внимательного изучения всех данных и обеспечения их соответствия действующим нормативам. Для этого важно иметь актуальную информацию о деятельности компании и использовать актуальные формы отчетности. Также можно воспользоваться онлайн-сервисами для автоматической проверки отчетности. В случае сомнений рекомендуется проконсультироваться с бухгалтером или специалистом по налоговым вопросам.

Какие документы необходимо подготовить для сдачи отчетности в СФР?

Для сдачи отчетности в СФР потребуется подготовить ряд документов, включая финансовые отчеты (например, бухгалтерский баланс, отчет о прибылях и убытках), а также дополнительные формы, в зависимости от типа деятельности компании. В некоторых случаях могут потребоваться дополнительные документы, подтверждающие расходы или доходы, а также справки и акты, которые могут быть запрашиваемыми органами для проверки точности данных.